پذیره نویسی صندوق های طلا؛ فرصتی ناب از دل توهم توطئه

(

برای مطالعه راحت تر از این لینک بخوانید)

‼️

توهم توطئه! مدیران دارایی از شرایط سواستفاده کرده تا صندوقهای طلا را پذیرهنویسی کنند و به مردم به فروشند!

⬅️این مورد قطعاً یک توهم است زیرا صندوقها با امکان صدور و ابطالی که دارند و در پرتفویشان گواهی مبتنی بر طلای واقعی است و هر زمانی که سرمایهگذاران اقدام به فروش کنند، میتوانند دارایی خود را نقد کرده و پول سرمایهگذاران را پس دهند؛ حتی اگر کل سرمایهگذاران در یک روز اقدام به فروش صندوق کنند!

⚙تیرماه سال ۹۶ اولین صندوق طلا تأسیس شد و امروز بیش از ۷ سال از حضور صندوقهای طلا در ایران میگذرد.

⚙یکی از اهداف بازار سرمایه به طور ذاتی در تمام دنیا، ارائه ابزارها برای تسهیل فرایند سرمایهگذاری است.

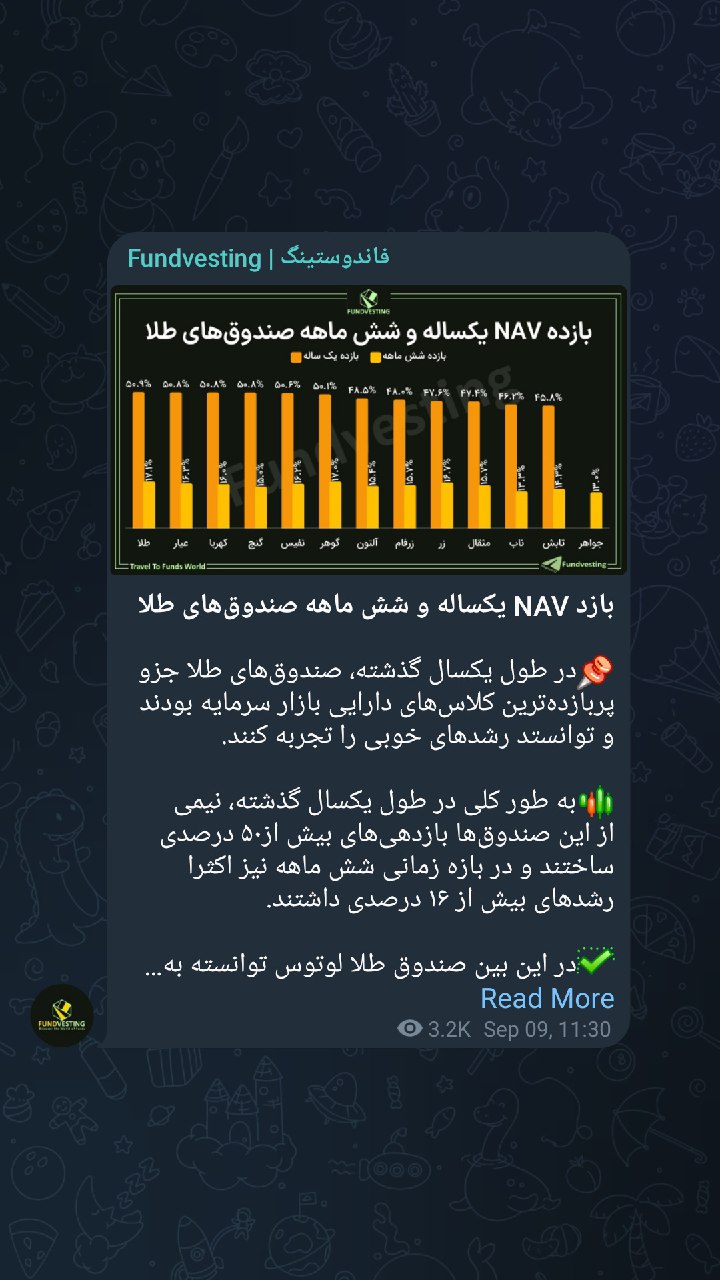

⚙در واقع صندوقهای طلا به عنوان ابزاری وارد بازار سرمایه شدند تا فرایند سرمایهگذاری در بازار طلا را تسهیل کنند و در احقاق این هدف هم تا حد قابل قبولی موفق بودند به این معنا که غالبا توانستند به اندازه طلا در تمام دورههای زمانی بازدهی محقق کنند و در برخی از صندوقها بازدهیهای ایجاد شده حتی بیشتر از طلای فیزیکی بوده است.

⚙طبیعتا از قابلیت این ابزار سرمایهگذاری میتوان به کارمزد بسیار اندک و توانایی سرمایهگذاری با مبالغ خرد (حتی کمتر از یک میلیون تومان) اشاره کرد.خ

⚠️اما در چند ماه اخیر پلتفرمهایی پدیدار شدند که ادعای فروش طلا دارند که در این محتوا تفاوت صندوقها با پلتفرمهای فروش طلا را در چند پارامتر بررسی میکنیم.

🔴

ساز و کار⬅️ساز و کار صندوقهای طلا کاملاً مشخص و قابل رهگیری هست؛ به این معنا که این صندوقها موظف هستند که به طور روزانه میزان گواهی مبتنی بر طلای خود را در سایت صندوق منتشر کنند. علاوه بر این باید ماهانه گزارشی از فعالیت خرید و فروش و ترکیب دارایی را به جزء منتشر کنند. دو دوره در سال موظف هستند صورت مالی ارائه داده و آن را به تأیید حسابرس مستقل برسانند.

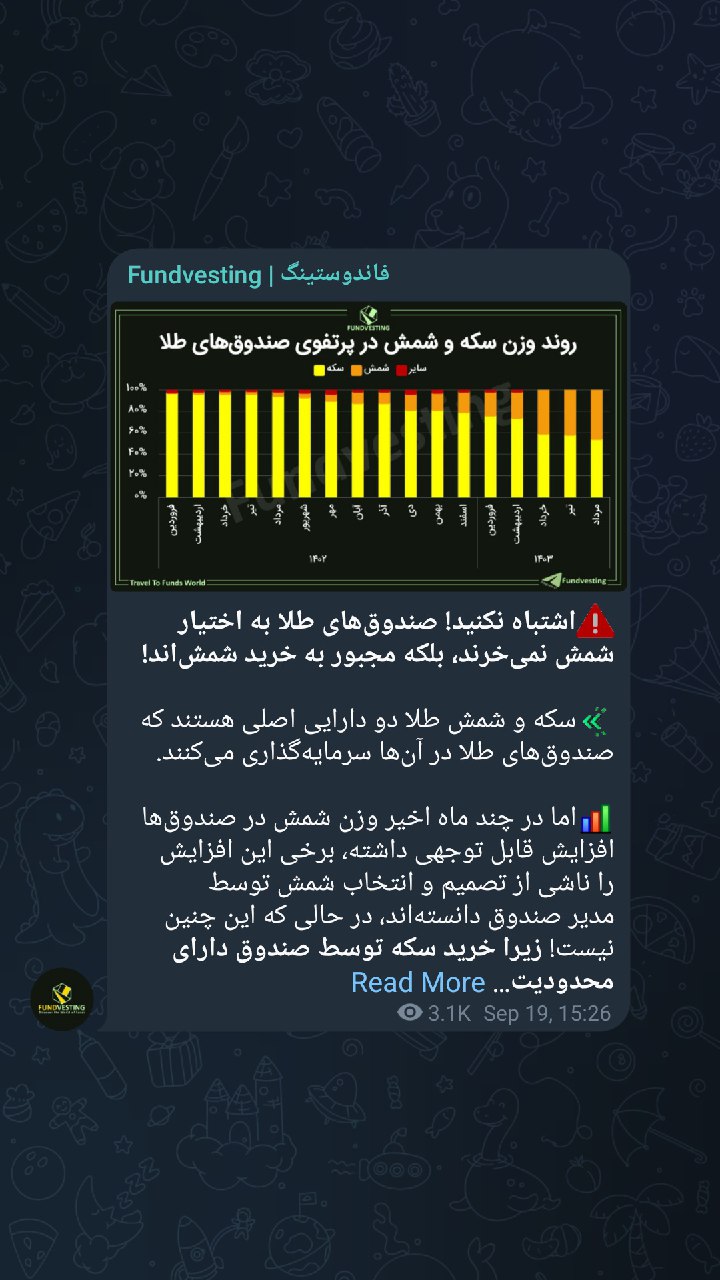

⬅️تا هفته پیش صندوقها تنها میتوانستند سکه و شمش خریداری کنند اما به تازگی مجوز خرید نقره تا ۵% دارایی را نیز دریافت کردند. (اختیاری و نه اجبار)

⬅️صندوقها تنها مجاز به خرید گواهیهایی هستند که یا در انبار بانکها یا در انبار بورس کالا قرار دارند.

⬅️قوانین سخت و نظارتی که بر صندوقهای طلا حکم فرما هست، امکان خالی فروشی را به طور قطع به صفر میرساند. البته صندوق موظف به خرید طلا تا ۷۰% پرتفوی خود هستند اما به طور معمول در سالهای گذشته صندوقی را نداشتیم که بیش از یک هفته بیشتر از ۱۰% نقد باشد و معمولاً این نقد بودن به علت ورود منابع جدید اتفاق میافتد و صندوق خیلی سریع اقدام به خرید گواهی سکه و شمش میکند. نقد بودن هم به معنای خالی فروشی نیست زیرا بازدهی واقعی پرتفو هر روز با تغییرات قیمت NAV با ضریب خطای ۱ ریال محاسبه میشود که بر اساس بازدهی پرتفوی صندوق بوده است.

⚠️اما پلتفرمهای طلا! این پلتفرمها برخلاف ساز و کار قانونی و کاملاً شفاف صندوقهای طلا، هیچ قانون یا ساز و کاری ندارند؛ گزارشدهی از دارایی خود نمیکنند و هیچ نهاد نظارتی هم فعالیت آنها را رسمی نمیداند و تأیید نمیکند.

🚫بنابراین بر خلاف صندوقهای طلا که گواهیای را خریداری میکنند که متناظر با آن گواهی، طلای فیزیکی در انبارهای بورس کالا و بانکها قرار دارد، میتوانند به مشتری عدد فروشی کنند؛ به این معنا که وقتی مشتری خریداری میکند، بدون وجود طلا صرفاً سایت یک عدد را به شما نمایش میدهد و این همان خالی فروشی است.

⛔️احتمالاً اگر بازار طلا بعد از یک رشد، نزولی شود و بخشی از سرمایهگذاران اقدام به فروش کنند، پلتفرم توانایی پرداخت را از دست بدهد و میشود آنچه نباید بشود!!

🔴

افزایش پذیرهنویسی صندوق طلا فرصت یا تهدید؟⚙در شرایطی که این پلتفرمها مورد انتقاد قرار گرفتند و بخشی از مردم با روش سرمایهگذاری این چنینی آشنا شدند، به نظر فرصت مناسبی است تا با حضور پررنگ صندوقهای طلا که قانونمند و مطمئن هستند منابع به سمت آنها هدایت شده و این ابزار بازار سرمایه به جایگاه واقعی خود که ابزار تسهیل سرمایهگذاری است، همانند سایر کشورهای پیشرفته دنیا برسد.

⚙افزایش و پذیرهنویسی صندوقهای طلا و حضور مدیران دارایی دیگر در بازار میتواند عامل ایجاد رقابت بین مدیران شده تا بتوانیم شاهد رشد و توسعه بهتر و بهره وری بالاتر در صندوقهای طلا باشیم.

⚙مثلاً برخی صندوقهای طلای جدید استراتژی خود را بر روی بازارگردانی اعمال کردند و باعث شد تا برخی از سرمایهگذاران که از تغییرات حباب صندوقها ناراضی بودند بتوانند صندوق مورد نظر خود را در بازار پیدا کنند.

✔️انتظار میرود که سازمان نیز در جهت احقاق این اهداف تسهیلکننده باشد.

🗓 ۱۶ بهمن ۱۴۰۳

کشف دنیای صندوقها با «فاندوستینگ»

@Fundvesting